پرونده جادوی پول و بانک (قسمت هفتم) شکست دلار

در بخشهای قبل این پرونده خواندیم که شبکه بانکداران و صرافان یهودی اروپایی چگونه در قرن هفدهم تشکیل شد و در قرن هجدهم به آمریکا گسترش یافت.

سپس همزمان با انقلابهای متعدد سیاسی در اروپا و آمریکا در قرن نوزدهم این شبکه، حاکمیت نهادهای متولی پول – با محوریت بانکها، خصوصاً بانکهای مرکزی – را بهدست گرفت؛ و نهایتاً در ابتدای قرن بیستم با فتح «فدرال رزرو» (۱) و در مراحل بعد با جهانروا شدن اسکناسهای منتشره از سوی این نهاد، عملاً حاکمیت «پول» جهان بهدست این شبکه افتاد.

دیدیم که منافع حداکثری این شبکه در هر دو جنگ جهانی، رکود بزرگ، تشکیل اسرائیل، جنگهای اعراب و اسرائیل، جنگ خلیجفارس و تشکیل سازمانهای بزرگ فراملی مانند «بانک جهانی» (۲)، «سازمان تجارت جهانی» (۳) و «صندوق بینالمللی پول» (۴) چگونه از کانالهای مختلف تأمین شد.

در این میان، یک مسئله مورد بررسی قرار نگرفت و آن، مطالعهی همزمان تأثیر حاکمان دلار بر تأسیس و تطور بلوک شرق پس از انقلاب اکتبر 1917 روسیه (۵) است.

این موضوع بسیار شایستهی مداقّه و بررسی است که چگونه این شبکه، انقلاب بلشویکی را رقم زد، آن را مدیریت کرد، جنگ سرد راه انداخت، و در نهایت خودش شیشهی عمر آن را شکست!

در همین زمینه تأثیرات عمیق «دلار» بر تحولات چین، و تبدیل این کشور عقبمانده به یک کشور پیشتاز نیز شایستهی بررسی است. (۶)

علاوه بر این، نقش حاکمان دلار در بحران عمیق سال ۱۹۹۷ جنوبشرق آسیا نیز بسیار مهم است که طی آن مهاتیر محمد، نخستوزیر مشهور مالزی، به رهبر انقلاب گفت: «یک شبه گدا شدیم.» (۷)

در این زمینه اسناد قابل اعتنایی وجود دارد، اما به دلیل فاصله گرفتن از خط اصلی پرونده، پژوهش در این زمینه به موقعیتی دیگر موکول میشود.

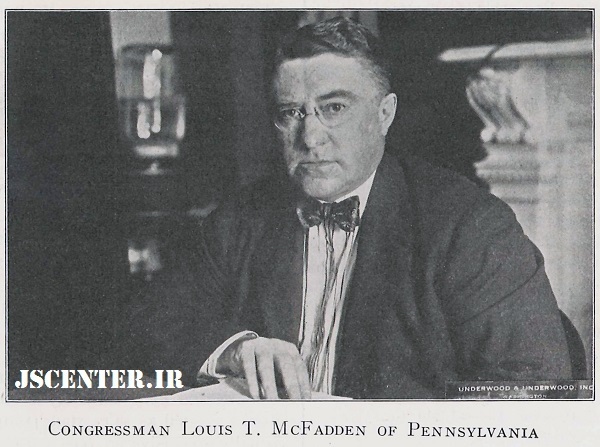

لوئیس توماس مک فادن؛ مسئول کمیسیون بانکداری کنگره آمریکا که در سخنرانی ۲۵ دقیقهای مشهورش در سال ۱۹۳۲، پرده از نقش حاکمان فدرال رزرو در انقلاب بلشویکی روسیه برداشت. مک فادن پس از سه نوبت ترور در سال ۱۹۳۶ جان باخت.

دلارهای امنیتی

پس از پیمان «برتون وودز» (۸) در سال ۱۹۴۴ با مبنا قرار گرفتن دلار در مبادلات جهانی، انتظار میرفت ساز و کارهای بینالمللی موجب شود دلار تحت قوانین جهانی و با ملاحظهی منافع همهی کشورهای جهان عمل کند؛ اما انتظار حاکمان فدرال رزرو در کسب حداکثری منافع، موجب شد روند طور دیگری پیش برود، و در حقیقت این ارز کاملاً تحت قوانین حاکمیّتی آمریکا و با ملاحظهی آنها عمل کند.

نتیجه این شد که منافع این ارز جهانی کاملاً یکسویه به جیب حاکمان آمریکا و سهامداران فدرال رزرو سرازیر شود. این شرایط موجب شد طی دهههای بعد تاکنون یک جنگ و کشمکش دائمی – در ابعاد گوناگون سیاسی و نظامی و اقتصادی – میان متولیان انتشار این ارز و سایر کشورهای دنیا ادامه یابد.

گذشته از منافع سرشار اقتصادی – که پیش از این مفصلاً به آن اشاره شد – امکان کنترل و حتی مسدود کردن داراییهای کشورهای دیگر، موضوعی بود که اغلب کشورهای جهان با آن بهصورت جدّی مشکل پیدا کردند.

برای اعمال کنترل و نظارت هرچه بیشتر و اقدامات تکمیلی دیگر، از سالهای ابتدایی شکلگیری نظام پرداخت دلار، دفتر کنترل داراییهای خارجیان (۹) شکل گرفت و سطح درگیری در «نظام پرداخت دلار» (۱۰) بین کشورهای مختلف ارتقا یافت، آنچنان که اکنون وزارت خزانهداری ایالات متحده به یک نهاد اطلاعاتی و امنیتی فوقالعاده قوی و پیچیده تبدیل شده تا بتواند درزهای ایجاد شده در این نظام را کنترل کند و از فروپاشی این نظام جلوگیری نماید.

پاشنه آشیل

هژمونی دلار بر اقتصاد جهان ادامه یافت تا اینکه در انتهای دهه ابتدایی قرن ۲۱ اتفاقات مهمی رخ داد که موجب شد بر نگرانی دولتها بهشدت افزوده شود و آنها را مجاب کند این شرایط باید کاملاً دستخوش تغییر شود. دو اتفاق مهم در این راستا، یکی وقوع بحران بزرگ اقتصادی سال ۲۰۰۸-۲۰۰۷ غرب بود، و دیگری تحریمهای بسیار سختگیرانه علیه ایران که کشورهای دیگر را دچار هراس کرد و نگاهها به استیلای دلار در مبادلات بینالمللی را تا حد زیادی دستخوش تغییر کرد.

بحران ۲۰۰۸-۲۰۰۷

بررسی بحران اقتصادی ۲۰۰۸ آمریکا مجالی جداگانه میطلبد؛ اما بهاختصار، بحران از آنجا ناشی شد که افزایش حبابی قیمت مسکن و همزمان کاهش بهره بانکی در فاصله سالهای ۱۹۹۶ تا ۲۰۰۳ موجب شد صاحبان مسکن، وامهایی بگیرند که امید داشتند با افزایش بیشتر نرخ مسکن، هزینهکرد آن مبالغ در مجاری دیگر توجیه پیدا کند، اما در ادامه بهره بانکی کاهش یافت و رشد حبابی مسکن نیز متوقف شد و حتی عقبگرد داشت؛ حاصل اینکه بسیاری از بانکهای آمریکا در وصولیها دچار چالش شدند و در نتیجه بحران سراسری، بانکهای آمریکا و به تبع آن اقتصاد این کشور را فرا گرفت.

طبیعتاً دولت آمریکا بهدلایل امنیتی نمیتوانست شاهد ورشکستگی اقتصاد باشد، لذا با تزریق بیش از حد نقدینگی – که بخش واقعی اقتصاد تاب آن را نداشت – به خروج بانکها از بحران کمک کرد. انتشار بیمحابای دلار موجب شد ارزش دلار تنزّل پیدا کند و در نتیجه کاهش ارزش ذخایر دلاری – پشتوانه پولهای ملی کشورها – را در پی داشته باشد. این شرایط اعتراض بسیاری از کشورهای دنیا را رقم زد و موجب شد بهتدریج جایگزینهای دیگر ذخیره ارزش – از جمله طلا را برای خود برگزینند.

اسپوتنیک روسیه دراین زمینه نوشت:

«بهگفته فیلیپ کلینکمولر، کارشناس اقتصادی مؤسسه مدیریت سرمایه هوپف-کلینکمولر، این روند کاملاً مشهود است که روسیه و چین دارند برای پایان دادن به وابستگیشان به دلار آمریکا طلای بیشتری خریداری میکنند… در سالهای آینده بازارهای مالی شاهد کاهش قابل توجه ارزش پول ملی آمریکا خواهد بود… بر اساس برآوردهای ما، دنیا در ۱۵ سال آینده شاهد روند کاهش ارزش برابری دلار آمریکا در برابر سایر ارزها خواهد بود. در درازمدت، نمیتوان تضمین کرد که دلار همچنان بهعنوان ارز مورد استفاده ذخایر جهانی باقی بماند.» (۱۱)

این خبرگزاری ادامه میدهد:

«بهگفته جوچن استانزل، تحلیلگر بازار در مؤسسه سیامسی مارکتس، روسیه و چین با ذخیره سازی طلا میخواهند در تجارت طلا مستقلتر شوند و وابستگی خود به دلار آمریکا را کاهش دهند… خرید طلا همچنین به یک کشور کمک میکند تا منابع مالی ملی خود را تنوع ببخشد… اگر یک کشور تنها یک نوع ارز خریداری کند، وابستگی بالایی به نرخ آن ارز پیدا میکند. اما با خرید طلا، بانک مرکزی آن کشور منابع خود را تنوع میبخشد و سلامت داراییهای ملیاش را بالا میبرد.» (۱۲)

گذشته از جایگزینی طلا با دلار اقدامات جدّی و متنوعی از سوی کشورهای مخالف قطب آمریکایی در جریان است که در ادامه به آن اشاره خواهد شد.

تحریمهای ایران و ترس سایر دولتها

تقریباً مقارن با ورود غرب به بحران اقتصادی، تحریمهای بسیار سنگینی علیه ایران آغاز شد که بر دو مقولهی اساسی فروش نفت، و مبادلات ارزی ایران تمرکز داشت. با اعمال این فشارها طبیعتاً امکان تبادلات ارزی آزاد (و در نتیجه خرید و فروش) برای ایران فراهم نبود؛ لذا برای فرار از این شرایط، ناچار شدیم راههای میانبر – و بعضاً هزینهدار – دیگری را انتخاب کنیم. انجام مبادلات پایاپای، عملیات در بازارهای غیررسمی، و گزینههای تو در توی عملیات مالی، گرایش به ارزهای محلی، پرداخت هزینهها با طلا، سرمایهگذاری در طرحهای بزرگ کشورهای مبدأ، و انتشار ریال به پشتوانهی دلارهای بلوکه شده در کشورهایی مانند چین، از آن جمله بودند.

گرچه این شرایط برای ایران هزینههای هنگفتی در پی داشت، اما عملاً هراس مسئولان سیاسی و اقتصادی کشورهای جهان در برابر هژمونی دلار را شکست و به کشورهای جهان نشان داد که در همین نظم ساختیافته جهانی دلار، راهکارهای بسیار زیادی برای فرار از سیطرهی فدرال رزرو وجود دارد.

همین شرایط موجب شد ایالات متحده، هژمونی دلار را در خطر ببیند، و با پیریزی مذاکراتی که به برجام منتهی شد تلاش بسیار زیادی انجام دهد تا تحریمهای ایران را به هر نحو ممکن منتفی اعلام کند. گرچه در واقعیت تحریمهای ایران تمام و کمال بهجای خود باقیماند، اما ایالات متحده با اجرای تبلیغات مؤثر در غرب، به دنیا نشان داد که مبادله با دلار، امنیت را برای آنها در پی دارد و نه فشار. (این مسئله، دقیقاً و بصورت متعدد از سوی مسئولان آمریکایی اذعان شده)

جنگ تمام عیار ارزی و اقتصادی آمریکا با سایرین

علیرغم این تلاشها بسیاری از کشورهای دنیا حذف استیلای دلار بر کشورهای خود را با جدیّت دنبال میکنند؛ برای مثال میتوان به تصمیمات کشورهای بریکس (۱۳) – شامل روسیه، چین، برزیل، افریقایجنوبی و هند – در این زمینه اشاره کرد. این کشورها که با رشدی فزاینده در آیندهای نزدیک نیمی از تولید ناخالص داخلی دنیا را به خود اختصاص میدهند، بر ضرورت کاهش قدرت دلار بر دنیا پای میفشرند، و در این مسیر تمهیدات گوناگون و متعددی را پی گرفتهاند، که البته ذیل مفاهیم «جنگ ارزی» و «جنگ اقتصادی» فشارهای بیسابقهای از سوی آمریکا بر این کشورها در حال اِعمال است.

علاوه بر زمزمههای تشکیل بانک مشترک بریکس (خارج از نظم موجود)، یا قول پوتین برای حذف دلار در آیندهای نزدیک، و از این قبیل اقدامات، این کشورها – و بسیاری از کشورهای دیگر – با بهکارگیری دو راهبرد مهم این خط را پی گرفتهاند؛ اول: ارتقا و جایگزینی ذخایر طلا بهجای دلار بهعنوان پشتوانه ارزی، و دوم: انعقاد پیمانهای دو جانبه و چند جانبه پولی.

در ادامه نظر به اهمیت راهبرد مهم «پیمانهای دوجانبه پولی»، به اختصار این مفهوم توضیح داده خواهد شد.

پیمانهای دوجانبه پولی

این پیمانها (۱۴) موجب خواهد شد تأثیر قوانین داخلی کشورها – خصوصاً آمریکا – بر داراییهای اقتصادی سایر کشورهای دنیا به حداقل برسد. شاید این پرسش مطرح شود که ساز و کار پیمانهای دوجانبه پولی چیست که به حذف دلار منجر میشود؟

فرض کنید دو کشور روسیه و ایران تصمیم دارند پیمان پولی دوجانبه امضا کنند. ساز و کار این پیمان عموماً به این شکل است که بانک مرکزی ایران یک حساب (به روبل) نزد بانک مرکزی روسیه افتتاح میکند که دارایی این حساب متعلق به ایران است؛ و برعکس بانک مرکزی روسیه نیز یک حساب ریالی نزد بانک مرکزی ایران افتتاح میکند که دارایی این حساب متعلق به روسیه است؛ نرخ تبدیل ریال به روبل هم در همان تفاهم برای مدتی معین میان دو کشور تعیین میشود، و دو بانک تجاری در دو کشور بهعنوان بانکهای عامل تعیین میشوند. پس از واریز مبالغی از سوی بانکهای مرکزی ایران و روسیه به حسابهای مذکور، فرایند اقتصادی میان تاجران دو کشور قابل انجام است.

فرض کنید تاجر ایرانی مایل است از روسیه کالا وارد کند؛ پس از طی تشریفات حقوقی و دریافت پیشفاکتور و انجام توافق با تاجر روس، مبلغ کالا را به بانک تجاری ایرانی حواله میکند، که به حساب ریالی روسها نزد بانک مرکزی ایران واریز میشود؛ سپس بانک تجاری روسی معادل این مبلغ را از حساب ایرانی بانک مرکزی روسیه، روبل دریافت میکند و به تاجر روس میدهد و نهایتاً کالا ارسال میشود. مشابه همین فرایند برای تاجر روس مهیاست. در پایان دوره نیز حساب دو طرف با کسر بدهیها، با تبادل طلا یا سایر داراییهای ارزشمند تهاتر میشود. نکته آخر اینکه اگر پیمان پولی از دوجانبه به چندجانبه گسترش یابد تهاتر بدهی و تسویه انتهای دوره نسبتاً با سهولت بیشتری انجام خواهد شد.

پینوشتها:

۱. Federal Reserve

2. World Bank

3. World Trade Organization (WTO)

4. The International Monetary Fund (IMF)

۵. برای اطلاعات درباره انقلاب اکتبر روسیه رجوع کنید به:

روچیلدها، تزار روسیه و بلشویکهای یهودی

یهودیان و هولوکاست بلشویکی

چرا کمونیسم به پیکار علیه صهیونیسم برنخاست؟

6. در این زمینه مراجعه کنید به ژان پل گیشار؛ «دولتهای حزبی چین و شرکتهای چندملیتی، اتحاد نگرانکننده»

7. بیانات رهبر انقلاب در دیدار دانشگاهیان سمنان ۱۳۸۵/۸/۱۸

۸. Bretton Woods

9. ofacoffice of Foreign Assets Control

10. Dollar payment system

۱۱. به نقل از: خبرگزاری تسنیم: اقدام جدید روسیه و چین علیه دلار/خرید طلا تشدید شد

12. همان

۱۳. BRICS is the acronym for an association of five major emerging national economies: Brazil, Russia, India, China and South Africa

14. Currency Swap Agreement

شکست دلار ، شکست دلار ، شکست دلار

اندیشکده مطالعات یهود در پیامرسانها:

شکست دلار ، شکست دلار ، شکست دلار

اندیشکده مطالعات یهود | Jewish Studies Center

اندیشکده مطالعات یهود | Jewish Studies Center